Несмотря на рекордный рост себестоимости производства на глобальном и национальном уровне и ухудшение эпизоотической ситуации, российское индейководство в 2021 году стало самой быстро развивающейся отраслью животноводства и вошло в пятерку мировых лидеров по объемам выпуска мяса индейки.

Консалтинговое агентство АГРИФУД Стретеджис подвело итоги 2021 года на российском рынке продукции из индейки и составило традиционный рейтинг отечественных производителей.

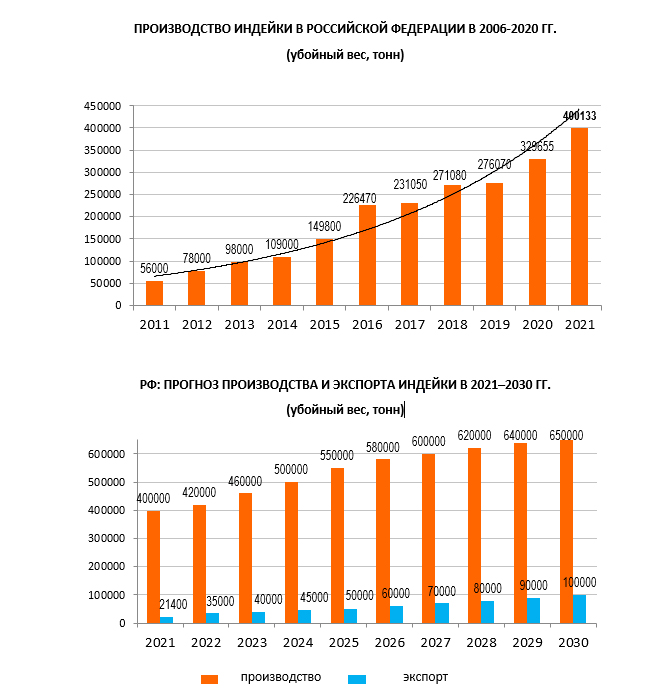

Общий объем производства мяса индейки в России в 2021 году во всех категориях хозяйств – в промышленных предприятиях, крестьянско-фермерских и ЛПХ - увеличился за год на 22,67% и составил 400 133 тонн готовой продукции в убойном весе.

Об этом сообщило консалтинговое агентство «АГРИФУД Стретеджис», представив традиционный анализ результатов производства мяса индейки в России и ежегодный рейтинг отечественных индейководческих компаний, основанный на предварительных данных самих компаний, которые будут уточнены в середине квартала.

С учетом информации о динамике производства и рынков мяса индейки в Евросоюзе, США, Бразилии и других странах, «АГРИФУД Стретеджис» также пришло к выводу, что достигнутый показатель вплотную приблизил российский индейководческий сектор к первому месту в Европе и второму в мире (после США). Однако окончательный рейтинг ведущих мировых производителей индейки будут составлен во втором квартале года, после получения окончательных статистических данных из всех стран.

Таким образом, за последнее десятилетие выпуск индюшатины в России вырос более, чем в четыре раза. Даже несмотря на эффект «низкой базы» рекордные темпы роста на протяжении всего периода - CAGR в 20% - свидетельствуют о неоспоримом успехе отрасли.

Третий год подряд общий объем российского рынка мяса птицы остается стабильным исключительно благодаря приросту в индейководстве. Стоит отметить, что производство мяса бройлеров в 2021 году сократилось, по разным оценкам на 1,2–1,7 процента, поэтому увеличение выпуска индюшатины полностью скомпенсировало это снижение, а доля индейки в общем объеме производства мяса птицы в России достигла 8%.

Основной прирост выпуска продукции (+40 тыс. тонн) произошел благодаря восстановлению бывших активов «Евродона» группой компаний «Дамате», которые на условиях аренды возродили откорм и переработку коммерческих стад, а также племрепродуктор в Усть-Донецком районе Ростовской области.

Лидеры рейтинга - «Пензамолинвест» ГК «Дамате» и «Тамбовская индейка» ГК «Черкизово» - на своих площадках прибавили по 6 и 7 процентов соответственно, в то время как остальные компании сохранили стабильность, несмотря на рекордное за последние десятилетия удорожание зерновых, сои, энергоресурсов, рабочей силы, кормовых добавок, витаминов, ветеринарных препаратов и других составляющих себестоимости производства.

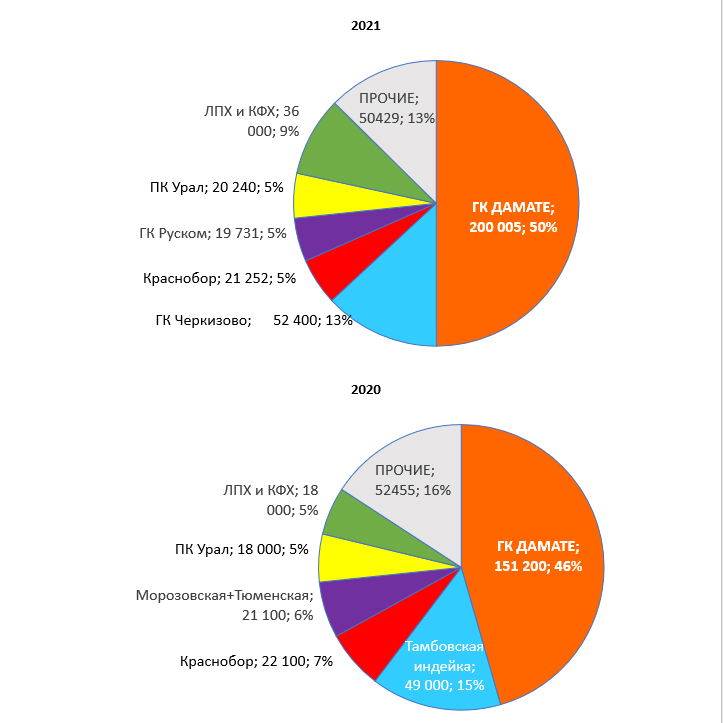

Ведущие доли рынка в 2021 году по-прежнему остались у «Пензамолинвеста» - 39,46% и «Тамбовской индейки» - 13,13% однако третью позицию уверенно занял «Индюшкин двор» (10,56%), оттеснивший на четвертое место «Краснобор» (5,33%) , а ПК «Урал» (5,07%) на пятое.

При этом топ-пять индейководческих компаний выпустили 294 тыс. тонн, что составляет 80% от объема промышленного производства, а два лидера – группы компаний «Дамате» и «Черкизово» - консолидировали 54,93% и 14,39 % отрасли соответственно.

Особенностью ушедшего года стало удвоение производства индейки в секторе крестьянско-фермерских и личных подсобных хозяйств. Анализ статистики импорта инкубационных яиц и данные от операторов рынка показали, что доля этой категории производителей остается на стабильном уровне в 10% от общего производства и растет пропорционально рынку. Так, в 2021 году ЛПХ и КФХ закупили 6,5 миллионов яиц, что позволило выпустить в дополнение к промышленному объему около 36 тысяч тонн индюшатины. Этот рост является ярким подтверждением растущей популярности мяса индейки во всех сегментах рынка, включая и сельское население, которое выращивает эту птицу для собственного потребления.

Главные события года

Среди наиболее важных для отрасли событий 2021 года «АГРИФУД Стретеджис» прежде всего отмечает создание Национальной ассоциации производителей индейки, объединившей более 70% индейководов, а также поставщиков для отрасли, научные и учебные заведения и экспертные центры. Всего за полгода в Ассоциацию вступило 40 членов, был проведен 1-й Всероссийский съезд индейководов и несколько конференций, подготовлено соглашение о сотрудничестве с Минсельхозом.

В самом конце года ГК «Черкизово» удивила рынок двумя событиями – выкупом акций у испанского партнера по СП «Тамбовская индейка» группы Fuertes, а также приобретением «Краснобора» - первой компании в России, положившей начало промышленному индейководству в России почти двадцать лет назад и прочно удерживавшей все это время одну из ведущих позиций в отрасли.

Заметными событиями стали долгожданный запуск производства на птицекомплексе «Южный» в Ингушетии с плановой мощностью 10 тысяч тонн, начало массового производства однодневных индюшат для коммерческих продаж на первом независимом инкубаторе «Донская индейка» в Воронежской области, а также ввод в строй крупнейшего в Европе завода глубокой переработки индейки ГК «Дамате» в Пензенской области мощностью более 300 тонн готовой продукции в сутки.

Ветеринарные проблемы

Начало года выдалось крайне сложным для отрасли: вспышки высокопатогенного гриппа птиц, охватившие практически всю Европу и значительную часть Азии, не обошли стороной и Россию. На ряде индейководческих хозяйств в Татарстане, Ростовской области и Ставропольском крае отмечались очаги этой эпизоотии, что привело к вынужденным остановкам производства для проведения карантинных мероприятий. Однако уже к середине года ситуация выправилась, и пострадавшие предприятия полностью возобновили работу.

Обострение ситуации с гриппом птиц заставило ветеринаров всех уровней - ученых, практикующих ветврачей птицефабрик, сотрудников федеральных и региональных веторганов - всерьез обновить подходы к биобезопасности предприятий. Весной 2021 года МСХ РФ разработал, а с 1 сентября ввел в действие новые Ветеринарные правила для птицеводческих предприятий по высокопатогенному гриппу птиц, а сами индейководы начали всерьез задумываться о превентивной вакцинации от гриппа птиц не только своих стад, но и всей домашней птицы в зонах, прилегающих к птицефабрикам.

Племенная база

Грипп птиц на крупнейших племенных фермах Германии, Чехии, Франции и ряда других стран в начале 2021 года привел к сокращению поставок инкубационного яйца и птенцов индейки, что вновь подтвердило необходимость создания собственной племенной базы отечественного индейководства. Прошлый год стал прорывным в этом направлении: на полную проектную мощность в 9,5 млн яиц в год вышел репродуктор «Авиаген Теркиз Рус» в Пензенской области, возобновил работу племрепродуктор «Индюшкиного двора» в Ростовской области мощностью 8 млн яиц, сохранил стабильные темпы производства племрепродуктор ГК «Руском» на Морозовской птицефабрике на 1,9 млн яиц, началось строительство комплекса ферм ООО «Племенная индейка» в Тюменской области мощностью 12,5 млн яиц в год, а инкубатор «Донской индейки» в Воронежской области не только поставил на рынок сотни тысяч однодневных птенцов, но и анонсировал создание проекта родительского стада совместно с одним их мировых лидеров индюшиной генетики – «Хайбрид Теркиз».

Впрочем, до полного насыщения российского рынка отечественной продукцией еще далеко: в 2021 году в России было произведено 15 миллионов инкубационных яиц, что составляет около четверти от всего необходимого объема для отрасли. А выход на полную самообеспеченность, с учетом продолжающегося увеличения мощностей по откорму птицы, может занять, 5-7 лет.

Создание собственной племенной базы позволит не только обеспечить стабильность и защиту отрасли от угрозы срывов поставок из-за рубежа, но и значительно повысит безопасность самого племенного материала, который лучше контролируется «на месте». А существенное сокращение времени и дистанции доставки позволит заметно увеличить выводимость яиц и сохранность птенцов, сохранить их здоровье, а значит, и улучшить производственные показатели предприятий.

Следует особо отметить, что племенные фермы и инкубаторы России – самые современные в мире и воплощают в себе наиболее прогрессивные технологические решения и разработки международной птицеводческой индустрии, а значит сделан задел для дальнейшего роста отрасли на ближайшие десятилетия.

ВЫЗОВЫ ОТРАСЛИ

Отсутствие государственной поддержки

Несмотря на значительный экспортный потенциал и перспективы насыщения отечественного рынка доступных мясом индейки, российской индейководство, как и все птицеводство России, несколько лет назад была лишено приоритетного статуса для получения средств государственной поддержки, особенно в отношении частичной компенсации инвестиционных кредитов.

Находясь еще только в начальной и средней инвестиционных фазах, индейководческие компании вынуждены значительную часть оборотных средств направлять на развитие, что значительно сдерживает потенциал достижения отраслью самостоятельности и выполнению поставленных задач. А ужесточение кредитной политики Центрального банка и урезание существующих мер господдержки со стороны Минфина и Минсельхоза еще больше усложняют работу российских индейководов.

Органические отходы

В России навоз и помет отнесены к тем же классам опасности, что и отходы металлургической и нефтехимической промышленности. Во всех странах мира птичий помет считается ценнейшим естественным удобрением и вносится на поля вместо минеральных удобрений, которые уже давно «подорвали здоровье» плодородных земель, убивая микроорганизмы и подземную фауну, так необходимую для нормальной регенерации почв. Вот почему Национальная ассоциация производителей индейки (НАПИ) активно выступила вместе с другими отраслевыми союзами животноводов за изменение статуса биологических отходов жизнедеятельности животных из списка опасных для природы веществ. Однако дискуссии на законодательном и правительственном уровне продолжаются.

Кадровый голод

Резкий рост отрасли вызвал нехватку специализированных профессиональных кадров для отрасли. Наработки отечественной науки оказались во многом неприменимыми для современных технологий кормления, откорма и убоя индейки и для новых кроссов, на которые полностью перешли отечественные производители. Кадры «куются» практически «в поле» - на фермах, на кормозаводах, в ветлабораториях, на убойных и перерабатывающих комплексах, с использованием опыта поставщиков оборудования, зарубежных консультантов и собственных специалистов, уже накопивших значительную профессиональную экспертизу.

Понимая, что этого явно недостаточно, Национальная ассоциация производителей индейки собрала «под своим крылом» группу ведущих российских аграрных ВУЗов: РГАУ-МСХА им. Тимирязева, Мичуринский, Тамбовский, Пензенский, Донской аграрные университеты и Ветеринарную академию им. Скрябина. НАПИ планирует в ближайший год создать единую сеть обучения кадров для индейководства, объединив ресурсы всех участников, а также подключить к ней зарубежные учебные заведения.

Помимо этого, Ассоциация включила в свой состав или заключила соглашения о сотрудничестве с ведущими научно-исследовательскими центрами: ВНИИ птицеводства, ВНИИ защиты животных, ФНЦ Пищевых систем им. Горбатова, ФГБУН «ФИЦ питания и биотехнологии» (НИИ Питания).

Создание такой мощной учебной и научной базы позволит российскому индейководству значительно повысить профессиональный уровень и привлечет новые кадры для отрасли.

Внутренний рынок и экспорт

В 2021 году потребление мяса индейки на душу населения в России выросло до 2,6 кг. Это все еще значительно меньше целевого уровня в 4,5 кг, который является средним для стран с аналогичной «мясной корзиной» потребителя, уровнем развития экономики и природно-климатическими условиями.

По оценкам «АГРИФУД Стретеджис», потенциал развития отрасли пока освоен только на половину. Эти расчеты подтверждаются и независимыми аналитическими материалами, полученными в 2021 году. По данным исследовательского агентства ГФК Рус, пенетрация (представленность) индейки в российском ритейле до сих пор остается на крайне низком уровне в 45%, что вдвое меньше, чем у мяса кур. А значит, резервы для дальнейшего роста потребления индюшатины в России измеряются десятками процентов.

При этом цена на самый популярный и дорогой товар из индейки – филе грудки – за год выросла всего на 8%, что ниже официального уровня инфляции в России в 8,39% и гораздо ниже рекордного роста цена на курятину, зафиксированную на уровне 15% в расчете на целую тушку.

Все более значительным фактором развития отрасли становится экспорт, который также растет рекордными темпами. По данным таможенной статистики поставки российской индейки за рубеж в последнее время практически ежегодно утраиваются в объеме ( 3 500т в 2019, в 8 600 т в 2020 и 21 700 тонн в 2021), а стоимость продаж показывает значительное ускорение роста (USD 6,5 миллионов в 2019, USD 13,5 миллионов в 2020 и USD 47,5 миллионов тонн в 2021).

Только в 2021 году продажи в Китай увеличились на 70%, в Бенин – в 5,5 раз, в ОАЭ – втрое, в страны Африки – в 4,5 раза. При этом Россия стала крупнейшим поставщиком индейки в Объединенные Арабские Эмираты и третьим ведущим экспортером в Китай. Безусловно, дает о себе знать и низкая стартовая база, однако в целом динамика сектора впечатляет.

ВЫВОДЫ:

- В 2021 году индейководство в России окончательно сформировалось как самостоятельная отрасль животноводства, третий год являясь лидером по приростам объемов производства на отечественном мясном рынке.

- Растущая популярность и доступность индейки, а также анонсированные планы развития индейководческих компаний, наряду с расширением экспорта, позволяют прогнозировать увеличение объемов выпуска продукции в 2022 году до уровня в 440–450 тысяч тонн. При этом Россия подтвердит позиции крупнейшего в Европе и второго крупнейшего производителя индейки в мире после США.

- Потребление индюшатины на душу населения в России достигнет почти трех килограммов в год, что все еще в полтора раза ниже расчетных целевых уровней.

- И без того незначительный импорт мяса индейки практически сойдет на нет, а экспорт из России может удвоиться. Причем, в поставках за рубеж произойдет значительный качественный скачок с расширением продаж готовой продукции глубокой переработки.

- Данные прогнозы смогут осуществиться только при условии отсутствия серьезных проблем с высоко- и низкопатогенным гриппом птиц как в самой России, так и в странах-поставщиках племенной продукции для отрасли.

«АГРИФУД Стретеджис»:

РЕЙТИНГ ПРОИЗВОДИТЕЛЕЙ ИНДЕЙКИ В РОССИЙСКОЙ ФЕДЕРАЦИИ В 2020 И 2021 ГОДАХ

(по предварительным данным компаний)

|

Название компании |

факт |

изменение |

доля рынка |

|||

|

№ |

|

2020 |

2021 |

тонн |

% |

в 2021 г. |

|

1 |

Пензамолинвест |

149 000 |

157 856 |

8 856 |

5,94 |

39,46 |

|

2 |

Тамбовская индейка |

49 000 |

52 400 |

3 400 |

6,94 |

13,13 |

|

3 |

Индюшкин двор |

2 200 |

42 149 |

39 949 |

1815,86 |

10,56 |

|

4 |

Краснобор |

22 100 |

21 252 |

-848 |

-3,84 |

5,33 |

|

5 |

ПК Урал |

18 000 |

20 240 |

2 240 |

12,44 |

5,07 |

|

6 |

Абсолют Агро |

9 676 |

10 015 |

339 |

3,50 |

2,51 |

|

7 |

Морозовская |

9 579 |

9 716 |

137 |

1,43 |

2,43 |

|

8 |

Агро плюс |

10 600 |

9 011 |

-1 589 |

-14,99 |

2,26 |

|

9 |

Задонская |

4 275 |

5 640 |

1 365 |

31,93 |

1,41 |

|

10 |

Аскор |

5 280 |

4 958 |

-322 |

-6,10 |

1,24 |

|

11 |

Кривец птица |

3 400 |

4 430 |

1 030 |

30,29 |

1,11 |

|

12 |

Белгородская индейка |

3 900 |

4 110 |

210 |

5,38 |

1,03 |

|

13 |

Восточная Агро |

3 600 |

3 600 |

0 |

0,00 |

0,90 |

|

14 |

Егорьевская |

3 500 |

3 500 |

0 |

0,00 |

0,88 |

|

15 |

Залесный |

4 350 |

3 267 |

-1 083 |

-24,90 |

0,82 |

|

16 |

Конкорд |

3 120 |

2 967 |

-153 |

-4,90 |

0,74 |

|

17 |

Таврическая |

1 800 |

1 950 |

150 |

8,33 |

0,49 |

|

18 |

Старожиловский р-р |

1 800 |

1 800 |

0 |

0,00 |

0,45 |

|

19 |

Норовская |

1 310 |

1 716 |

406 |

30,99 |

0,43 |

|

20 |

Птицекомплекс Южный |

0 |

1 498 |

1 422 |

**н/п |

0,36 |

|

21 |

Ястребовская |

1 000 |

1 006 |

6 |

0,60 |

0,25 |

|

22 |

Селянин |

400 |

198 |

-202 |

-50,50 |

0,05 |

|

23 |

Амурская индейка |

300 |

454 |

154 |

51,33 |

0,11 |

|

24 |

Бронницкая пф |

*н/д |

400 |

400 |

**н/п |

0,10 |

|

25 |

Прочие (КФХ и мелкие) |

18 000 |

36 000 |

18 000 |

100,00 |

9,02 |

|

326 190 |

400 133 |

73 687 |

22,65 |

100,00 |

||

Источник: АГРИФУД Стретеджис

Примечания: *н/д- нет данных, *н/п - не применимо

ТОП-5 ПРОИЗВОДИТЕЛЕЙ ИНДЕЙКИ В РОССИЙСКОЙ ФЕДЕРАЦИИ

объем производства в убойном весе (тонн), доля (проценты)

Источник: АГРИФУД Стретеджис

Источник: АГРИФУД Стретеджис

Фото: архив СХВ