Ранее из ЕС в Россию завозили большие объемы фруктов и ягод, на десятки миллионов долларов. После введения санкций российские компании стали активно инвестировать в местное производство, чтобы покрыть возникший на рынке определенный дефицит.

Санкции также послужили катализатором роста для иностранных поставщиков оборудования и технологий для производства и переработки сельскохозяйственной продукции, и в частности для сектора фруктов. Данная статья подготовлена на основе исследования рынка фруктов и ягод в России, выполненного в 2018 года ООО «Русмаркетконсалтинг» для Посольства Королевства Нидерландов в Москве.

Рынок ягод и фруктов

До введения эмбарго яблоки везли, в основном, из Польши (до 50%), землянику – из Греции, Турции. На несколько миллионов долларов импортировалось продукции и из Нидерландов. После введения санкций прямой импорт продовольствия из Нидерландов в Россию практически прекратился, резко выросла доля других стран-поставщиков, в том числе Сербии и Беларуси. Объем импорта яблок за период 2013-2017 гг. сократился на 48%, свежей земляники – на 18%, что связано с изменениями курсов валют и снижением доходов населения. По яблокам дополнительный фактор – рост объемов производства непосредственно в РФ и строительство современных хранилищ, позволивших сократить потери.

Общее производство фруктов и ягод в России стабильно и составляет порядка 3 млн тонн в год. Основная доля приходится на семечковые – 56%. При этом более 95% производства семечковых приходится на яблоки, и с годами эта структура не меняется.

Ягод произведено во всех категориях хозяйств в 2017 году свыше 737 тыс. тонн, и эта цифра также достаточно стабильна. Согласно экспертным данным, основной выращиваемой в России ягодой является смородина чёрная и красная (45-47% сбора), на втором месте земляника (23-25%). Основной объем фруктов и ягод производят хозяйства населения – в среднем 72%. Сельхозорганизации и фермеры производят незначительный объем ягод – совокупно менее 2%. В промышленном производстве ягод земляника занимает 40-50%. На втором месте, по оценкам участников отрасли – малина, далее черная смородина и прочие ягоды.

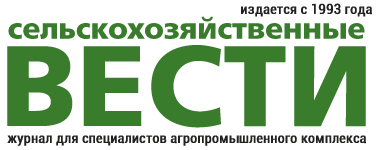

Сельхозорганизации в трех федеральных округа-лидерах производят 97% яблок и груш в России. При этом темпы изменения объемов производства яблок по федеральным округам различны. Например, за период 2009-2017 гг. в ЮФО производство яблок увеличилось в 1,9 раза, в СКФО – в 7 раз, а в ЦФО произошло снижение на 31%.

Неизменный регион-лидер по производству яблок – Краснодарский край (ЮФО). На его долю приходится 42% общероссийского производства в сельхозорганизациях.

Среднедушевое потребление фруктов и ягод в России (62 кг/чел/год) ниже рекомендованной нормы потребления (100 кг/чел/год) на 38%. По оценкам специалистов, с учетом необходимого объема яблок для продажи в свежем виде (более 1,6 млн т) дефицит внутреннего производства сейчас превышает 1 млн тонн. Потенциальная емкость рынка к 2020 году оценивается экспертом в 3 млн т. Отечественным садоводам потребуется до 10−15 лет, чтобы выйти на достаточные объемы производства.

Производство ягод в большей степени привязано к крупным городам – регионам сбыта. Так на втором месте по производству ягод в РФ находится Московская область. На первом месте Алтайский край, но в силу специфики региона там распространены такие виды ягод как облепиха, жимолость, дикоросы, не входившие в данное исследование.

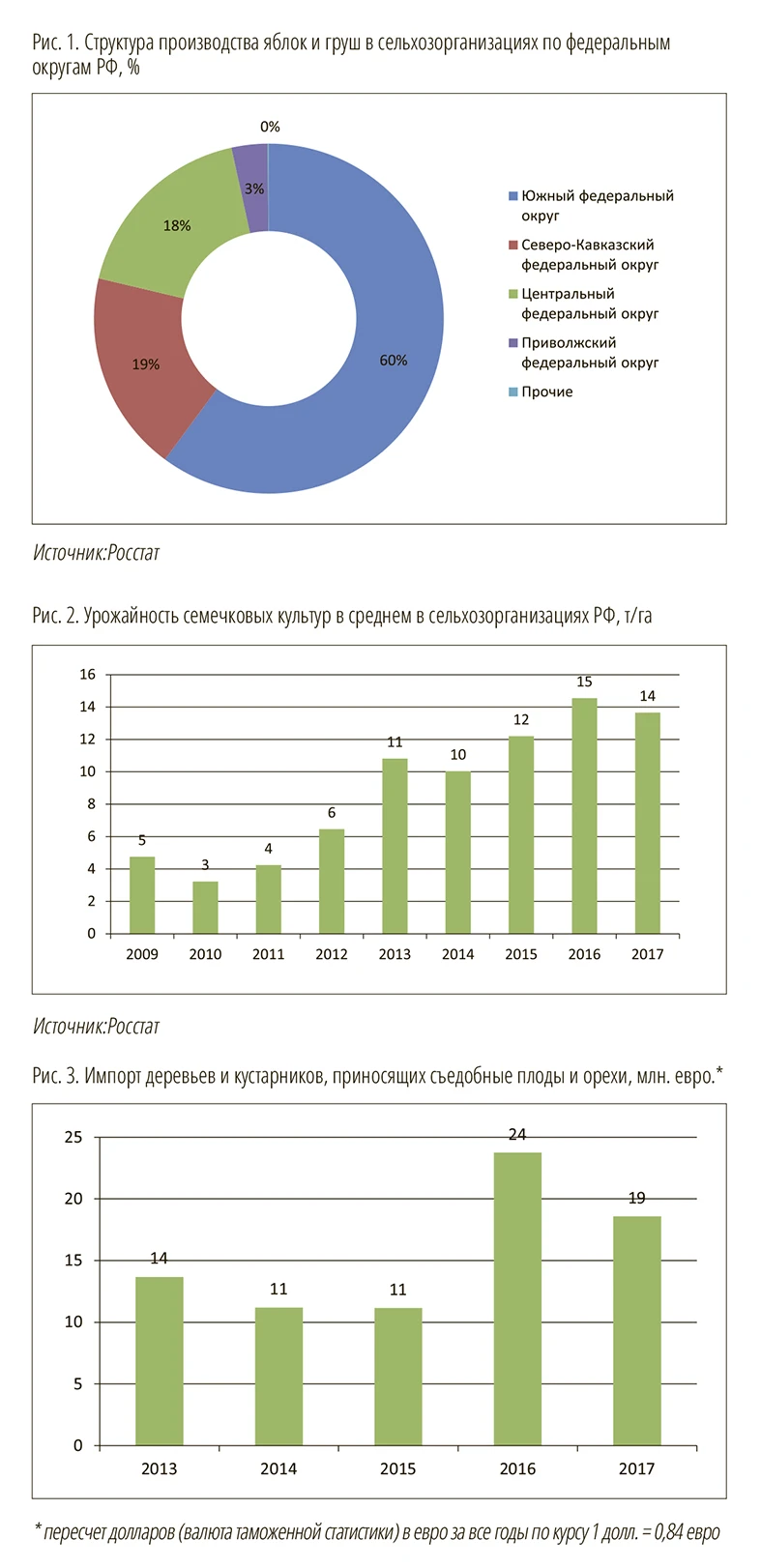

В регионах-лидерах по объему производства яблок уровень освоения современных технологий промышленного садоводства и урожайность выше, чем в среднем по России. По данным 2017 года урожайность в Краснодарском крае составила 23 т/га, в Кабардино-Балкарской Республике – 25 т/га. По экспертным оценкам, в среднем по России доля садов интенсивного типа остается достаточно низкой:

-доля экстенсивных садов – 70-75%,

-доля садов на среднерослых и полукарликовых подвоях – 18-20%,

-доля интенсивных садов на карликовых подвоях – 8-10%.

В 2017 году площадь закладки новых садов составила 15,2 тыс. га. Причем в целом за период 2013-2017 гг. 64% новых насаждений составляют сады интенсивного типа.

Рассада и саженцы

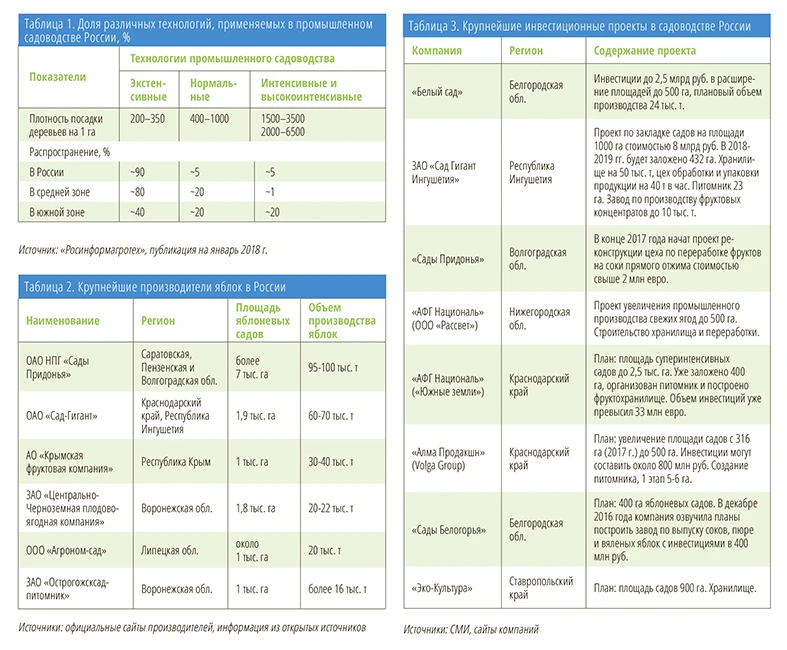

Все опрошенные участники отрасли отмечают зависимость промышленного производства фруктов и ягод в России от импортного посадочного материала. В 2017 году импорт саженцев плодовых культур в денежном выражении увеличился относительно 2013 года на 36%. На закладку промышленных садов ежегодно требуется около 20 млн саженцев. По различным оценкам, в России производится порядка 10-12,8 млн саженцев различных культур, а импорт составляет 20-35%.

Основная страна–экспортер плодовых саженцев в Россию – Италия. На нее в 2017 году пришлось 76% импорта в стоимостном выражении.

С 2013 года «Россельхознадзор» ввёл временные ограничения на посадочный материал, ввозимый из стран ЕС. Сейчас есть только 5 стран, у которых аттестованы 23 питомника – это Польша, Венгрия, Германия, Латвия и Финляндия – ввоз посадочного материала из этих зон разрешен. По остальным странам от импортера необходимо обращение в «Россельхознадзор» о начале поставок подкарантинной продукции из иностранных государств.

Импорт рассады земляники в 2017 году составил 0,8 млн евро, при средней цене одного саженца 0,09 евро это 9,2 млн шт. Основные поставщики импортной рассады земляники в Россию – Италия и Беларусь. По данным опрошенных участников отрасли фриго-рассада земляники, поставляемая из Белоруссии, – это реэкспорт из Нидерландов, Польши.

По данным Минсельхоза РФ и «Россельхозцентра», российские питомники произвели в 2017 году 6,8 млн штук рассады земляники. Большая часть их реализуется хозяйствам населения. Российской рассады, подходящей для промышленного производства земляники, в России недостаточно. По экспертной оценке, емкость рынка рассады земляники для промышленного производства составляет 11,9 млн шт. или 1,1 млн евро в год.

Хранение

Отдельно отметим проблемы хранения плодовой продукции, в частности яблок. По официальным данным, сейчас в России действуют фруктовые хранилища всего на 200 тыс. т при потребности 600 тыс. т. Современные хранилища с регулируемой газовой средой строят, в основном, крупные производители и агрохолдинги. Кроме того, хранилища для фруктов строят оптово-распределительные центры, в которых, в основном, мощности отведены под овощи, и камеры, занятые фруктами, обычно небольшие.

По меркам отрасли крупный проект строительства хранилища в России – это 20-25 тыс. т единовременного хранения. При этом средняя емкость существующих хранилищ на примере Краснодарского края и Кабардино-Балкарской Республики – 3-4 тыс. т.

В результате закрытия в 2014 году рынка фруктов от импорта количество реализованных проектов и спрос на оборудование для хранения выросли. С 2015 года появилась государственная поддержка строительства и модернизации фруктохранилищ в виде субсидирования 20% капитальных затрат.

До этого основной формой господдержки было субсидирование процентной ставки по инвестиционным кредитам.

Оценки участников по стоимости оборудования для фруктохранилищ расходятся, у них стоимость основного технологического и климатического оборудования варьируется от 70-110 до 235 евро на тонну хранения. Средняя расчетная емкость рынка оборудования для фруктохранилищ в России составляет 6 млн евро в год, причем около 90% или 5,4 млн евро – импортное оборудование.

По ключевому технологическому оборудованию основными представленными компаниями – производителями являются итальянские компании, а также голландские «Besseling» и «Celtic Cooling».

По климатическому (холодильному) оборудованию существует много российских компаний, при этом ключевые комплектующие они тоже используют европейских и американских производителей. К специализированным российским компаниям-интеграторам, нацеленным на рынок холодильного оборудования для фруктохранилищ, можно отнести «Интерагро», которая работает в партнерстве с компанией-интегратором из Нидерландов «Witte – Koeltechniek».

Сложностью при продаже европейского климатического оборудования для фруктохранилищ является его высокая стоимость, особенно после девальвации рубля в конце 2014 года.

Упаковка

В плане предпродажной подготовки и/или упаковки фруктов и ягод российские производители только в начале пути. Только построив хранилища, производители начинают сравнивать цены на отгруженные навалом яблоки и отсортированные / откалиброванные яблоки, а также яблоки переработанные (соки, джемы, заморозка и т.д.). Тем не менее, по данным опрошенных поставщиков оборудования, в этом сегменте 50% производителей фруктов, которые в настоящее время строят или планируют собственные хранилища, сразу ориентированы и на предпродажную подготовку (мойка, сортировка, упаковка) фруктов.

В розничной торговле яблоки и фрукты, как правило, реализуются на развес, покупатели самостоятельно набирают фрукты в пакеты и взвешивают. Однако в гипермаркетах федеральных сетей представлены яблоки в полиэтиленовых пакетах по 1-2 кг, в упаковках flow-pack по 0,5-1 кг, на подложках около 1 кг и в сетке с клипсой.

Ягоды, напротив, без розничной упаковки в сети не поставить (за редким исключением).

По данным представителя одной розничной сети, входящей в топ-3, требованиями к упаковке ягод являются:

-коррекс с крышкой – 250 или 500 г,

-сохранение качества ягод в неизменном виде с момента поставки на распределительный центр – не менее 5 суток.

В сортировке, отбраковке и упаковке ягод часто используется ручной труд, в том числе потому, что среди производителей преобладают мелкие хозяйства. Ритейл является основным покупателем фасованных фруктов и ягод у импортеров/оптовиков и заказчиком для компаний-фасовщиков.

По данным опрошенных импортеров фруктов, фасовка становится все менее выгодным бизнесом. Зарабатывать на фасовке могут компании, которые работают на оборудовании, уже себя окупившем, или которые купили б/у оборудование.

Снижение доходности фасовки влияет и на спрос на фасовочное и упаковочное оборудование.

Ориентировочно емкость рынка оборудования для мойки, сортировки и упаковки фруктов и ягод в России составляет в среднем 3,3 млн евро в год. Импорт линий для очистки, сортировки и калибровки фруктов и ягод по годам может различаться более чем в 2 раза: 1,7 млн евро в 2015 году и 3,8 млн евро в 2016 г.

По оценкам поставщиков оборудования для мойки, сортировки, упаковки фруктов и ягод, аналогов российского производства в настоящее время нет. Тем не менее, в любом европейском оборудовании есть какие-то узлы – элеваторы, транспортеры, ванны для замачивания, которые производятся в России. В среднем опрошенные поставщики оборудования (дилеры европейских компаний – лидеров рынка) оценивают долю российских компонентов в емкости рынка на уровне 10%. Нередко российское оборудование имеет меньший срок службы и чаще ломается в течение гарантийного периода.

В целом это рынок устоявшийся, основные производители оборудования давно работают на российском рынке, есть множество примеров их оборудования, которое эксплуатируется на действующих производствах. Основные поставщики – это Нидерланды (лидеры), Италия, Испания.

Ключевыми игроками на российском рынке являются производители оборудования для мойки и сортировки фруктов и ягод из Нидерландов - AWETA и GREEFA, а также SORMA из Италии.

Основной барьер для роста рынка – отсутствие финансирования у потенциальных покупателей.