Генеральный директор ООО «Агриконсалт» Андрей Голохвастов рассказывает о производстве рапса и рапсового масла в России, экспорте продукции и инвестиционных проектах в отрасли.

Производство рапса в динамике

По данным Росстата, посевные площади под рапсом в 2024 году выросли до 2,7 млн га. Это очень серьезный рост – на 29,3%, максимальный среди всех масличных культур. Площади под всеми масличными составляют 18,86 млн га, это плюс 7,1% к 2023 году без учета новых регионов. По темпам роста площадей масличных культур за рапсом следует соя. А вот площади под подсолнечником в этом году даже уменьшились.

В общей структуре производства масличных доля рапса растет с каждым годом. По разным оценкам, в прошлом году она составляла 14-15%. Валовой сбор семян рапса за 10 лет вырос в три с лишним раза и в 2023 году составил более 4 млн т (рис. 1). По предварительным прогнозам, урожай рапса в этом году приблизится к 4,8-5 млн т, это примерно на 19-20% больше, чем было в 2023 году. Хотя данные прогнозов очень разнятся: если по ранним оценкам аналитиков Ruseed урожай рапса увеличится до 5,4 млн т, то их коллеги из OleoScope и Масложирового союза России дают более скромный прогноз – порядка 4,2 млн т. Сергей Тучин из ассоциации РАСРАПС также считает, что валовый сбор рапса в этом году составит не более 4,0-4,5 млн т вследствие чрезвычайной ситуации с погодой при уборке в Омской области и Красноярском крае.

Рост валового сбора обеспечивают два фактора: рост посевных площадей и рост урожайности. Только за последний год посевные площади увеличились на 30%. За 12 лет (по 2023 год включительно) урожайность выросла с 19 до 27 ц/га по озимому рапсу, и с 7 до 17 ц/га по яровому рапсу. По 2024 году уборка еще не закончена и данных по урожайности пока нет, но она будет ниже, чем в сезоне 2023 года.

По данным РАСРАПС, ярового рапса выращивается примерно в три раза больше, чем озимого. Так в 2023 году яровым рапсом было занято 1,58 млн га, валовой сбор составил 2,76 млн т при урожайности 17,8 ц/ га. Под озимым рапсом было 0,53 млн га, валовой сбор составил 1,45 млн т при урожайности 28,1 ц/ га.

Лидеры меняются местами

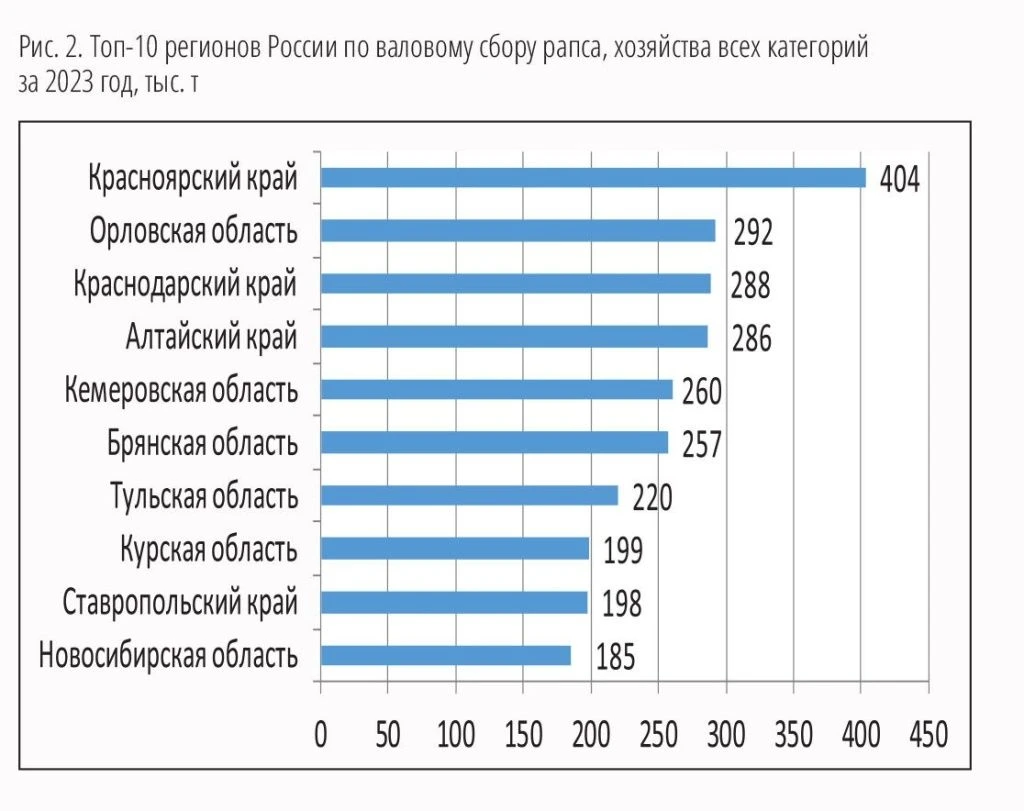

Ведущим регионом по выращиванию рапса в России уже несколько лет является Красноярский край, где его производство за 10 лет выросло почти в 18 раз – с 23 тыс. т в 2004 году до 404 тыс. т в 2023 году. В 2024 году, также как по всей России, посевные площади еще увеличились.

Если Красноярский край стабильно является лидером производства рапса, то другие места в первой тройке год от года занимают разные регионы. Например, в 2021 году за лидером шли Алтайский край и Кемеровская область, далее – Новосибирская, Брянская, Тульская области и т.д. В 2022 году было серьезное увеличение производства в Ставропольском и Краснодарском крае – они заняли второе и третье места, а Алтайский край и Кемеровская область переместились на четвертое и пятое место.

В 2023 году достаточно резко увеличилась доля ряда регионов ЦФО – Брянской, Орловской, Тульской областей, а в 2024 году еще и Московской области, в том числе за счет озимого рапса. В 2023 году пятерка лидеров выглядела так: Красноярский край, Орловская область, Краснодарский край, Алтайский край и Кемеровская области (рис. 2).

Продолжается концентрация производства. В 2021 году топ-10 регионов России занимали долю 54% от общего производства, в 2022 году примерно 60%, а в 2023 году уже 62%.

Рентабельность хорошая, но будет снижаться

Рапс продолжает пока оставаться достаточно рентабельной культурой. По данным Ruseed, рентабельность рапса в ноябре 2023 года составила 43,9%, что выше, чем у сои (29,8%), пшеницы (13,7%) и подсолнечника (12%). Многие производственники утверждают, что рентабельность существенно ниже этих цифр, но это, конечно, зависит и от урожайности, от технологий, затрат, которые есть у конкретных хозяйств.

Цены на рапс подросли относительно 2023 года, но так и не вернулись к уровню 2021 года и даже к первой половине 2022 года.

Следует отметить, что в последние годы наблюдается заметный рост основных составляющих себестоимости производства. Это и зарплата, которая сейчас растет приличными темпами; это и семена, особенно если они импортные; ГСМ, запчасти, – практически все растет в цене. Поэтому как в целом по сельскому хозяйству, так и по рапсу рентабельность постепенно будет снижаться.

Прогноз неутешительный

Если говорить о перспективах на 2025 год, то, по мнению Сергея Тучина, введение экспортной заградительной пошлины на маслосемена рапса существенно снизило цены на урожай рапса в 2024 году, особенно в Сибирском регионе (в отдельных случаях до 28 руб./кг). Для переработчиков на масло это неплохо, но производителям рапса приходится тяжело.

Это в совокупности со сложной уборкой и более низкой урожайностью из-за затяжных дождей приведет к существенному снижению уровня рентабельности рапса в этом году и может быть основанием для снижения объемов производства рапса на следующий год.

Посевная площадь озимого рапса под урожай 2025 года составила более 500 тыс. га, но, по предварительным оценкам ситуации в регионах, всходы получены лишь на 400 тыс. га, при этом оптимальное развитие растений находится всего лишь на 350 тыс. га.

Режим ЧС из-за засухи уже был объявлен в Ростовской, Орловской и Воронежской областях. Данная ситуация также закладывает развитие негативного сценария для отрасли на 2025 год.

Экспорт станет дороже

Производимые в России семена рапса либо перерабатываются внутри страны на рапсовое масло, либо экспортируются на зарубежные рынки.

Последние годы экспорт семян рапса из России рос: если до 2020 года он был в пределах 400 тыс. т в год, то в 2023 году достиг максимума. По данным Лилии Варыгиной из Oleoscope, только за 7 месяцев текущего года экспорт маслосемян составил 394 тыс. т. Почти весь этот объем был направлен в Беларусь (261 тыс. т) и в Китай (127 тыс. т).

Надо отметить, что практически весь объем производимого в России рапсового масла экспортируется. В 2023-2024 гг. Россия экспортировала в Китай 865 тыс. т масел и жиров, при этом практически больше половины – 426 тыс. т рапсовое масло. Более 85% рапсового масла из России отправляется именно в Китай. При этом Россия немного вытеснила Канаду: 58,4% всего китайского импорта растительных масел – из России. В 2023 году общий объем импорта растительного масла в Китае из России и Канады составлял полтора миллиона тонн.

Подкомиссия по таможенно-тарифному и нетарифному регулированию с 1 сентября 2024 года ввела пошлину на экспорт рапса в размере 30%, но не менее 165 евро за тонну, которая будет действовать в течение двух лет – до 31 августа 2026 года. Это решение принято вместо действующего временного запрета на вывоз данной продукции, за исключением одного погранперехода в Китай и за исключением стран ЕАЭС. Введение пошлины фактически ужесточает экспортный режим и, по мнению руководителя Масложирового Союза России Михаила Мальцева, она как бы унифицирует защитные меры, стимулирующие внутреннюю переработку масличных. Такие ограничения стратегически являются правильными, но, наряду с плохими погодными условиями, создают сложности для сельхозпроизводителей.

Введенные в 2022 году экспортные пошлины привели, с одной стороны, к снижению цен на маслосемена, а, с другой стороны, к росту производства масла. Фактически с 2014 года производство масла выросло в 4 раза, а валовой сбор семян рапса только в 3 – то есть доля переработки в России растет, и, скорее всего, по итогам 2024 года, она будет еще выше.

Ценный продукт

Рапсовое масло используется и на пищевые, и на кормовые цели.

Внутренний спрос на рапсовое масло в России очень невелик. Рапсовое масло не является традиционным потребительским продуктом. По разным источникам потребление оценивают по-разному. Максимум, что мы потребляем – до 150 тыс. т, то есть порядка 10% от производства. Скорее всего, и того меньше.

Тренд на развитие переработки связан, в первую очередь, с высоким спросом на рапсовое масло за рубежом.

Также велика востребованность рапсовых шротов и жмыхов на российском и на международном рынке как белковых компонентов кормов. Жмыхи и шрота – ценный ресурс для производителей, переработчиков и животноводства. Доля их использования и в мире, и в России в качестве кормов в последнее время выросла, в том числе для аквакультуры.

В нашей стране рапсовое масло для производства биодизеля практически не используется, хотя в мире это остается важным сегментом, по которому работает ряд зарубежных стран.

Хотелось бы отметить, что у нас рапс производится в основном не из ГМО-сортов, поэтому российское рапсовое масло и рапсовый шрот очень ценятся.

Переработка растет, но неравномерно распределена

Данные аналитиков показывают, что мощности по переработке масличных культур выросли примерно на 10% и достигли 28,5 млн т, а по семенам подсолнечника и рапса практически 22 млн т, но они, в основном находятся в центральной России.

Неравномерность распределения перерабатывающих и производственных мощностей по территории нашей страны подтверждают данные Любови Савкиной из FEEDLOT. Перерабатывающие мощности, а их 32,6 млн т, практически сосредоточены в ЦФО (11,4 млн т, 35%), в ЮФО (7,7 млн т, 24%), в ПФО (7,3 млн т, 22%) и в какой-то степени в СЗФО (2,7 млн т, 8%), В СФО перерабатывают менее 1,9 млн т (6%), в ДФО всего 0,9 млн т (3%).

Конечно, в идеале лучше перерабатывать рапс в месте выращивания и экспортировать в юго-восточную Азию и в другие регионы. Китаем

вопрос не ограничивается – потенциально спрос на рапсовое масло есть в Индии и в других странах Азии. Но там есть свои сложности с нетарифными ограничениями, с организацией платежей, взаиморасчетов.

Соответственно нецелесообразно сначала возить семена рапса в европейскую часть России на переработку, а потом рапсовое масло оттуда возить в Китай. В перспективе стоило бы строить переработку именно в «отстающих» по переработке регионах, но такие процессы идут небыстро.

Инвестиционные проекты испытывают трудности

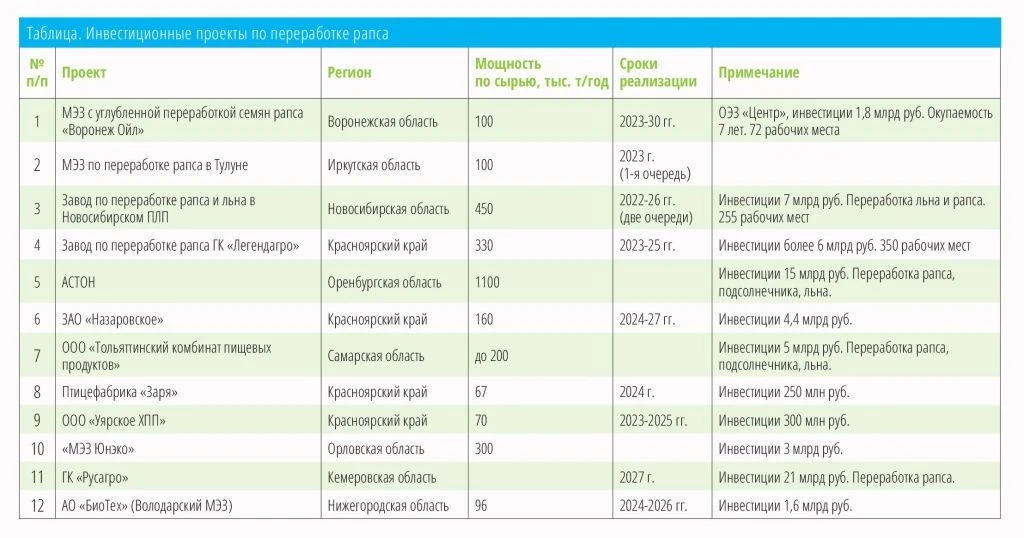

Крупные инвестиционные проекты по переработке рапса начинаются с объема по сырью 100 тыс. т в год. Основные инвестирующие регионы находятся в Сибири – это Иркутская, Новосибирская области и Красноярский край (табл.). Это связано с тем, что в Сибири сосредоточена почти половина российских площадей рапса – 1,2 млн га, но недостаточно перерабатывающих мощностей, и заводы в регионе нужны.

По информации журнала «Агроинвестор», самым крупным является проект по выращиванию и переработке рапса стоимостью 21 млрд руб. ГК «Русагро» в Кемеровской области, запуск которого запланирован на 2027 год. Размеры других заявленных проектов заводов по переработке рапса – от сотен миллионов до 3-15 млрд руб.

Практически все эти проекты идут довольно тяжело, сроки по ним сдвигаются. Например, в связи с недостатком бюджетной поддержки птицефабрика «Заря» заморозила проект, который должен был реализовываться уже в 2024 году. Совместный проект ГК «Легендагро» с китайцами в Краснодарском крае тоже очень вяло двигается.

Торможение проектов связано, во-первых, с недостатком финансирования. Деньги стали дорогими, ставка ЦБ растет, растут даже льготные ставки по субсидируемым кредитам. В среднем можно говорить о льготной ставке в размере 13-14%, а коммерческие кредиты начинаются по сути от 22%. Конечно, экономика не тянет такое, и сроки реализации проектов очень сильно удлиняются. Вторая причина – это длительный цикл инвестиций.

Если говорить о сроках реализации инвестиционных проектов в переработке, то теоретически все выглядит отлично: поднимаем пошлины, оставляем семечку внутри страны, строим перерабатывающие заводы, перерабатываем семечку, экспортируем продукт с большей добавленной стоимостью. А на практике требуется до четырех лет – от сбора разрешительной документации, проектирования и прохождения экспертизы, до окончания строительства, запуска и поставки оборудования.

В целом, несмотря на текущие трудности, эксперты «Агриконсалта» достаточно оптимистично смотрят на перспективы развития отрасли выращивания и переработки рапса в долгосрочной перспективе. Высокие ставки кредитов – это все-таки временная ситуация, да и перестройка с экспорта сырья (семян рапса) на экспорт масла и, возможно, шротов, постепенно завершится.